・今は元気だが徐々に物忘れが多くなってきたようだ。

・なるべく争族にならないようにとは思っているが……

・遠方に住んでいる親が詐欺にあわないか心配だ。

・一部の相続人に財産を残したくない。

・不動産などの管理を自分でやってきたが、しんどくなってきた。

・障害がある子がいるので、将来が心配だ。

・将来相続が起こった時に不安があるので、事前に解決できれば……

・認知症にかかる前に相続対策したいが、どうすればよいかわからない。

「遺言・後見・家族信託とか言葉は聞いたことはあるけれど、どう違うのかな?」「自分のケースは、どれがよいのかな……生前贈与という選択肢もあるし……」

ざっくりですが、

・遺言・後見

自分の財産をどう残すかは、自分だけで決めたいというタイプ

身近に頼れる親族がいないタイプ

・家族信託

相続の時に、どうなるかわからないから、皆で話し合いたいタイプ

第3者を交えず家族のみで財産管理・資産承継を行いたいタイプ

といったイメージです。ご相談に初めていらっしゃる際、遺言・後見はご高齢の親がご依頼者として、逆に家族信託は相続後財産をうける予定のお子様達と親がご依頼者となるケースが多いです。

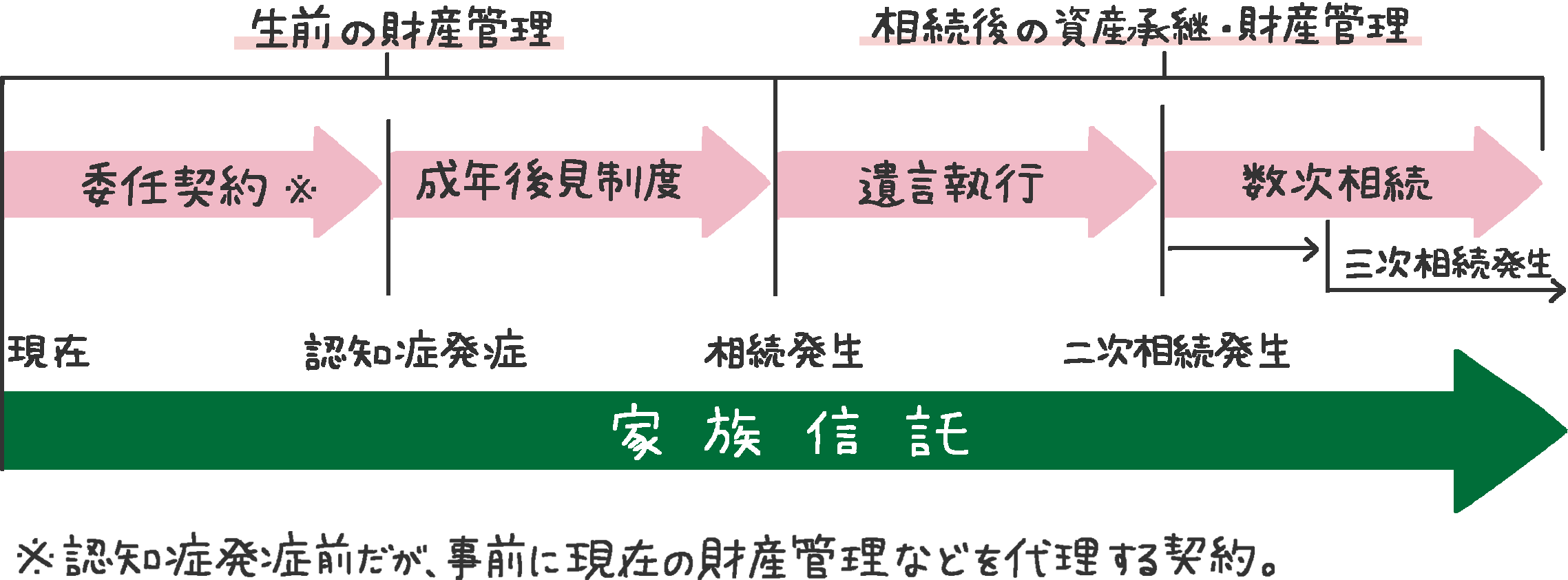

遺言は遺言者が誰にどのような財産を残すか決めるもの、後見は認知症などにより判断力が十分でない方が不利益を被らないように援助者をつけるものです。もうひとつの家族信託は相続後、遺言者から見れば誰にどのような財産を残すかといった遺言の側面と、財産をうける者から見れば生前に誰がどのような財産を相続するか取り決める生前の分割協議の側面とを併せた持った制度ともいえます。

自分の財産は自分が認知症になるか亡くなるまでは自分で管理し、財産の分け方も自分だけで決めたいといった場合は遺言・後見のケース、自宅を売却しないと介護施設に入る資金が捻出できないが、認知症が発症するまでは自宅に住みたいといった場合は家族族信託のケース、とどの制度が適しているかハッキリわかることもありますが、一般的にはご相談者から話をよくお聞かせいただかないと、最適な制度がどれなのかを判断するのは難しいです。場合によって遺言・後見・家族信託のすべてを併用というケースも出てきますし、生前贈与で解決することが最善というケースもあります。つまりどの制度が優れているとかということではなく、どの制度がそのお客様に最適かということが大事なのです。当事務所ではご依頼人に費用等を含めて最善のプランで応対いたします。ご納得がいくまで相談いたしましょう。

| 遺言 | 家族信託 | |

| 当事者 | 単独で作成 | 契約当事者で作成 |

| 財産の承継先 | 一次相続先のみ | 二次相続先以降も可能 |

| 生前の財産管理 | 対象外 | 設定可能 |

| 変更 | 単独で可 | 契約により可 |

| 成年後見(任意後見) | 家族信託 | |

| 設定時の判断能力 | 必要 | 必要 |

| 身上監護* | あり | 無し |

| 法律行為者 | 成年後見人 | 受託者 |

| 柔軟な財産管理処分 | 被相続人を守るため困難 | 契約に従い受託者が判断 |

| 死亡時 | 終了 | 契約に従い、継続も可能 |

| ランニングコスト | 専門職等が後見人であれば後見人報酬。監督人が就けば監督人報酬がかかります。 | 受託者報酬は契約で決める。監督人の設置の場合、監督人報酬がかかります。 |

*具体的には被後見人の住居の確保及び生活環境の整備、施設等の入退所の契約、治療や入院等の手続などがあります。

遺言者の最終の意思を表したもので、原則的に遺言者の死亡により効力が生じます。財産について、誰に何を相続させるか、自由に決めることができます。一般的には公正証書遺言と自筆証書遺言が使われます。

| 公正証書遺言 | 自筆証書遺言 | |

| 作成の仕方 | 公証人役場にて証人立ち合いのもと、遺言を公証人に口述し公証人が遺言書を作成します。 | ご本人が自筆により遺言書を作成します。 |

先般、自筆証書遺言の要件緩和の改正があり、平成31年1月13日以降の自筆証書遺言での財産目録の作成要件の緩和として、PC等での作成、預金通帳・登記簿のコピーの添付が可能になります。また法務局での自筆証書遺言書の保管が可能となり、その場合は検認不要となります。これまでは下記の表でしたが、改正により下記表自筆証書遺言のデメリットの2〜4のかなりの部分をカバーできることになります。

| 公正証書遺言 | 自筆証書遺言 | |

| メリット | ・家庭裁判所での検認手続が不要。 ・公証人が法式が適正であることを確認するので、無効とされることが少ない。 ・紛失・変造がない。 ・口述筆談でも可能。 |

・手軽に、いつでもどこでも作成できる。 ・費用がかからない。 ・内容や作成したことを知られずに作成できる。 |

| デメリット | ・費用と時間がかかる。 ・2名の証人が必要。 ・遺言内容を秘密にできない。 |

1. 形式・内容の不備で無効になりやすい。 2. 紛失や改ざんのおそれがある。 3. 家庭裁判所での検認手続が必要。 4. 遺言すべてを自筆で書かなければならない。 |

遺言書作成をお手伝いいたします。また後見制度を活用しながらの遺言作成プランもご提案させていただきます。

このような方は、ぜひ無料面談をご依頼ください

・相続人の同士で、相続争いが起きそうだ。

・相続人に障害がある子がいるので、困らないようにしたい。

・相続人に兄弟の子がいるが、面識がない。

・お世話になった社会福祉団体に、遺産を寄付したい。

・再婚したなど複雑な家族関係だ。

知的・精神障害、認知症などにより判断力が十分でない方が不利益を被らないように、援助者をつける制度です。財産管理や福祉サービスの手続きなどを代理してもらうことができる反面、選挙権を失い一定の職業につけなくなるデメリットもあります。

・法定後見

既に判断力がない又は不十分な場合、活用する制度です。ご本人または親族等が家庭裁判所に申立を行い、財産管理などを行います。ただし、成年後見人に希望した親族が就けるとは、かぎりません。家庭裁判所が職権で決めますので、結果として、親族が選ばれず面識のない専門家が選ばれたとしても不服申し立ては認められません。近年は親族による使い込みなどが多く、専門家が選ばれる可能性が高まっています。

・任意後見

ご本人に判断力がある間に、将来的に知的・精神障害、認知症などにより判断力が十分でなくなった場合に備えて、あらかじめ信頼できる支援者に、介護・財産管理について代理権を与えることを公正証書で契約する制度です。前述の法定後見と違い家庭裁判所が関わるのは、任意後見が始まった時に任意後見人を監督する任意後見監督人を選任する時のみです。その為ご本人が希望する信頼できる親族、友人、専門家等が任意後見人になることができます。

「任意後見契約」は前述のように判断力がなくなり家庭裁判所に申立を行った後に効力が生じ、ご本人に対し後見事務を行うことになりますが、「任意代理契約」は、任意後見が始まる前、ご本人に判断力がある時に信頼できる親族、友人、専門家等に、財産管理などの事務を委任する契約です。契約時に効力が生じますので、すぐに契約内容の職務が始まります。つまり認知症が進んではないが、色々と管理が面倒になった時などに活用することがあります。しかし任意後見とは違い、任意後見監督人が選ばれるわけではないので、ご本人がその仕事ぶりをチェックしなければなりません。またそこまでしなくても、定期的に連絡を取りご本人を見守り、心身状態の把握を適宜行い、スムーズに任意後見に結び付けるような「見守り契約」があります。一般的には「任意後見契約」と「任意代理契約」又は「見守り契約」を併用することで、将来判断力がなくなった時に備えます。

家族信託とは、平たく言えば、財産を持っている方が信頼できる方にご自身の財産の管理処分をする権限を託するという仕組みです。従来の相続対策や資産管理の方法ではできなかったことができる可能性を持っています。巷では相続税が節税できるなどと言われていますが、相続対策を柔軟に行うことが出来るという意味では間違いではありませんが、原則的に相続税上は中立、つまり損も得もありません。

財産を持っている方を委託者と呼び、管理を任せる財産を信託財産といいます。その信託財産を管理してもらう相手を受託者と呼び、その財産の管理運用によって収益を受ける方を受益者と呼びます。図では委託者である父の不動産や金銭を子が受託し、売却や賃貸物件の管理から生じた収益を父に帰属させるので委託者=受益者となります。信託とは基本的には委託者・受託者・受益者の3者で構成されるものです。従って家族信託とは、受託者を親族から選ぶことで、一族が関わって財産を管理して守っていきましょうという趣旨なのです。

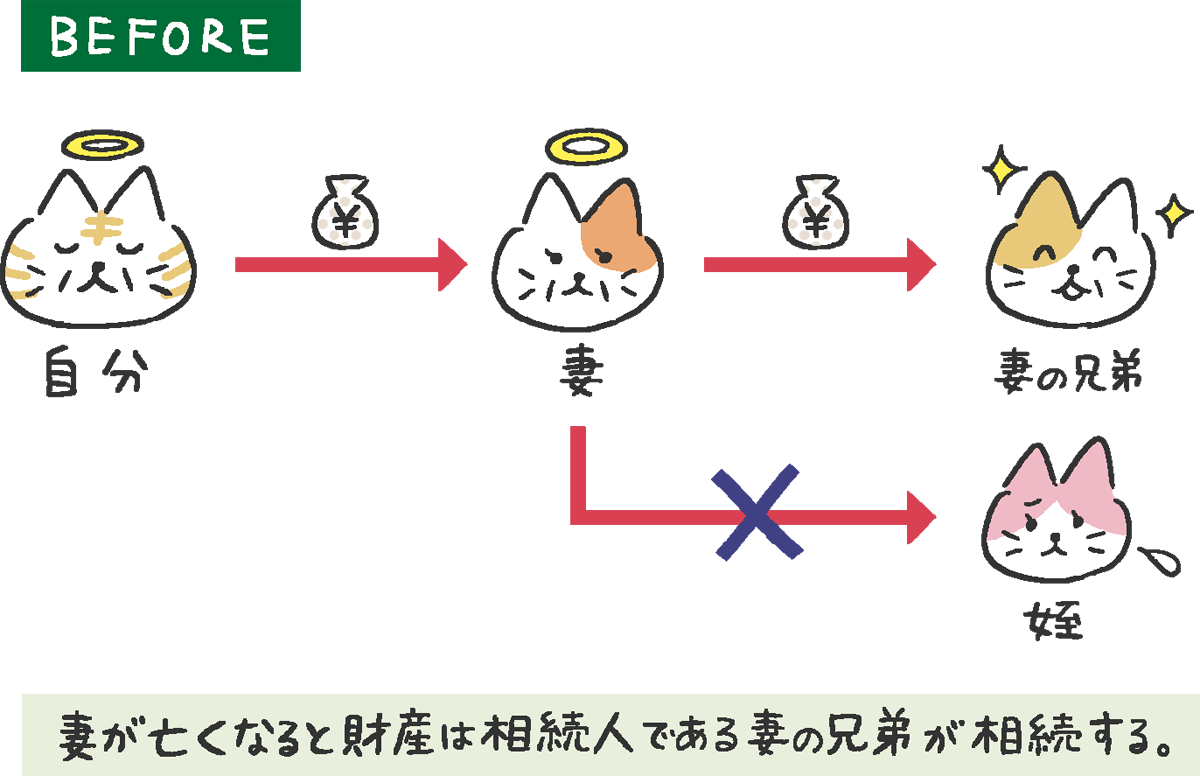

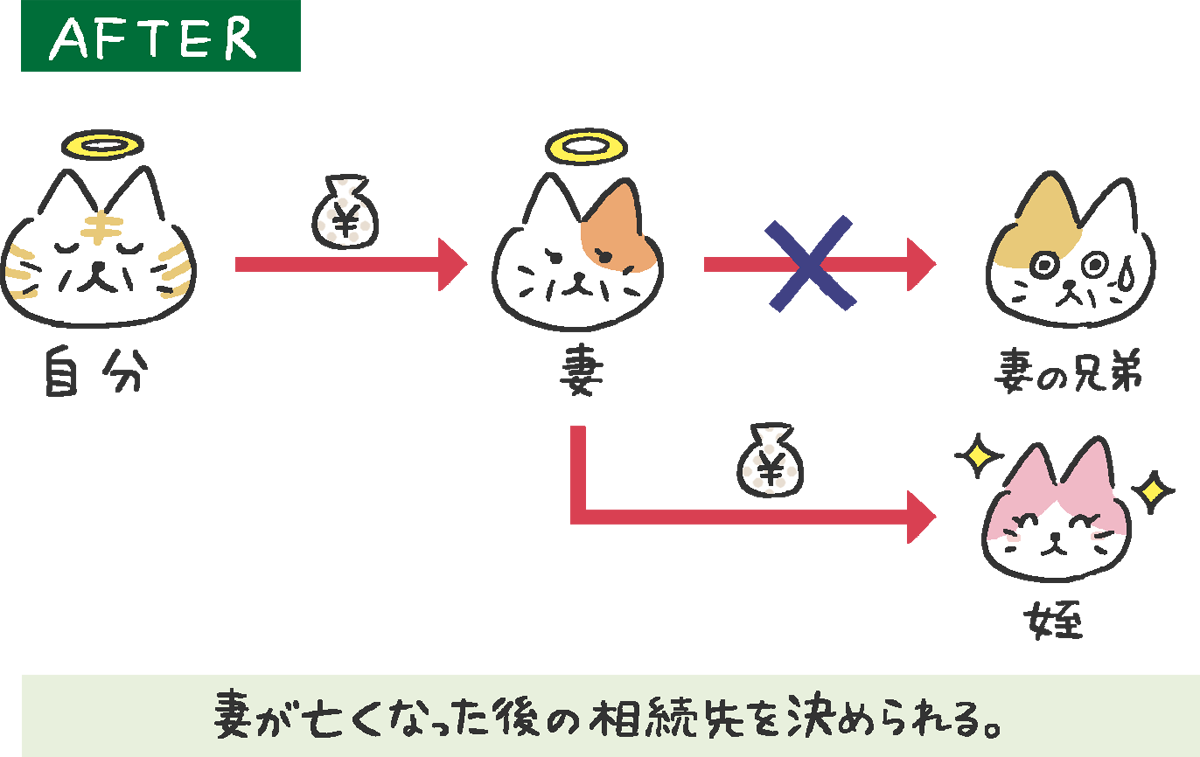

・子供がいない夫婦のケース

子どもがいない夫婦で「自分が亡くなった時は、妻に財産を相続させたい」、しかし「妻が亡くなった時は、妻側の親族に遺すのではなく、自分の姪に財産を継がせたい」というケースです。

子どもがおらず、姪がいろいろと助けてくれていたというケースが考えられますね。姪は妻の相続人には当たりませんので、妻が亡くなった時には妻の両親も既に亡くなっていれば、妻の兄弟が相続人になります。遺言でも2代先の相続人を指定することはできません。

しかし、姪を受託者として受益者連続信託を組むことによって姪に資産を承継できる仕組みを作ることができます。加えて、自分と妻が仮に認知症となってしまった場合の対策にもなります。

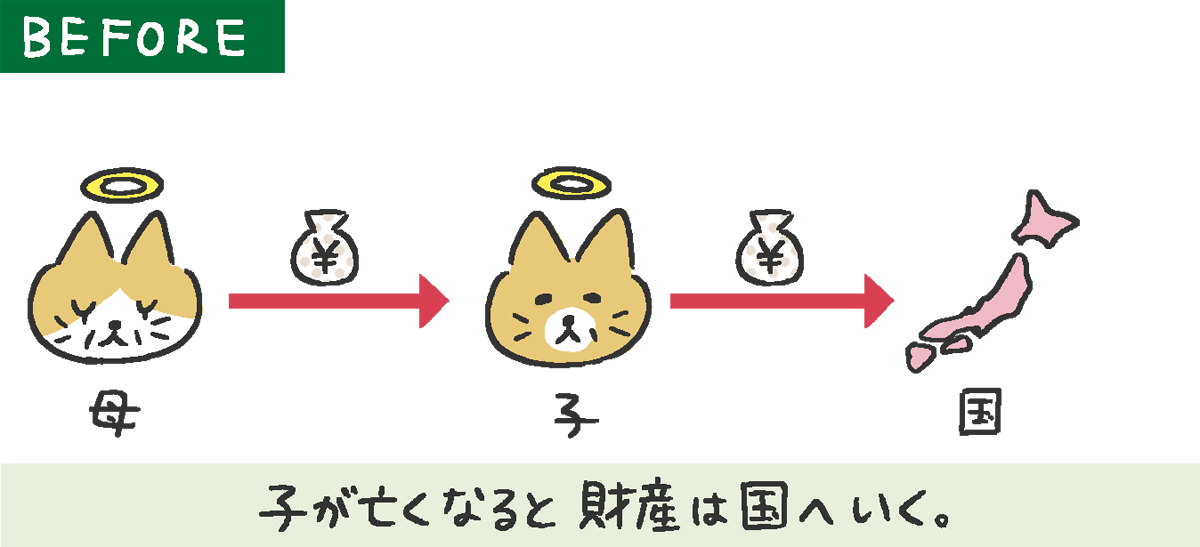

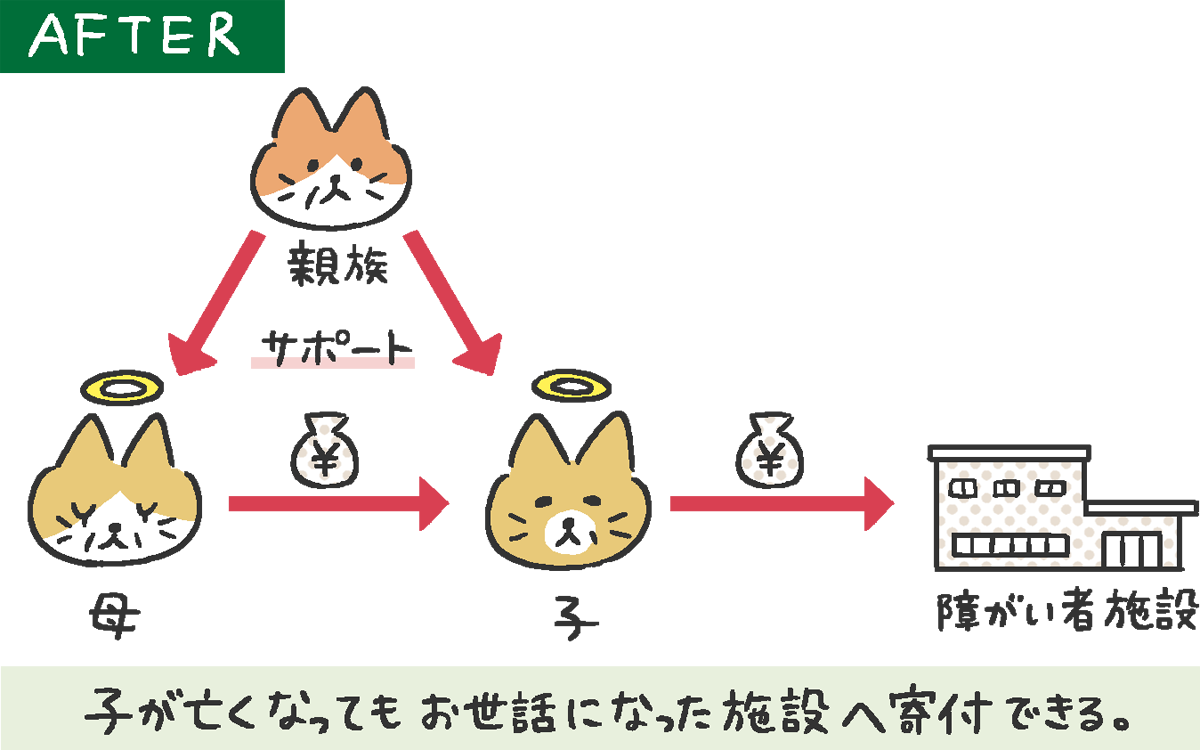

・障がいを持つ子のケース

例えば障がいを持つ子が母から(父は既に他界しています)相続を受けた場合、子は判断能力がないので相続財産を贈与することも寄付することもできず、そのお子さんがお亡くなりになった場合、残った財産は国庫(国)に納められてしまいます。

しかし、家族信託を活用して信頼できる親族を受託者とし、お子様を受益者にすることによって金銭面で生活に支障がないようサポートできるのです。また母の認知症対策にもなりますし、子の他界後に残余の財産を例えば受託者となった親族に遺したり、お世話になった施設や団体に寄付することが可能になります。

このように従来の相続対策スキームでは対応が難しかったことも、場合によって家族信託で解決することも可能になりました。当然ですが魔法のランプではありませんので、後見制度との併用も検討すべきでしょう。

それぞれの制度にメリット・デメリットもありますので、ご家庭の状況と相続に関するご要望をおうかがいして、遺言・後見・家族信託の中から最適な相続プランをご提案いたします。